咨询热线:0379-64886189

联系人:泉鑫 张先生

地址:涧西区太原路金源国际商务C座1109室

发票跨年了怎么处理?

发票跨年了怎么处理?

洛阳泉鑫财务——摘自《中财讯集团》

01

年底未取得发票的

税会处理

年底未取得发票,主要有以下几种情况,我们分别进行分析。

一、 款项已支付,发票还未取得

1、会计处理:支付款项时计入“预付账款”或“合同资产”科目,年末不需要调整。

2、税务处理:在预缴年末季度所得税时,可暂按账面发生金额进行税前扣除;,在汇算清缴时,应补充提供该成本、费用的有效凭证。

政策依据:

国家税务总局公告2018年第28号

第十三条 企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。

二、 货到票未到,款项也未支付

1、一般货物

(1)会计处理:按照合同价格暂估入账,并确认相关负债。次月初进行冲销,待收到发票后进行成本费用的确认。

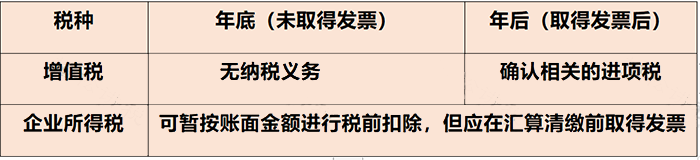

(2) 税务处理:

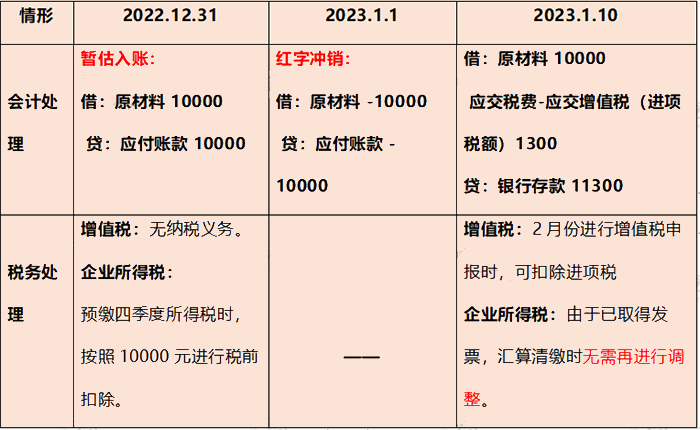

举个例子:

A公司于2022年12月向B公司采购一批原材料,双方约定合同价款10000元,增值税1300元。原材料于12月31号运抵A公司,B公司尚未开具发票,A公司也未支付相应货款。

2023年1月10日,A公司收到发票,并支付了相关款项。

问:该笔业务A公司的财务人员如何进行财税处理?

2、固定资产

(1)会计处理:按照暂估价值入账,并计提折旧。取得发票后,调整账面价值,按新的账面价值计提折旧,不需要调整已计提的折旧金额。

(2)税务处理:投入使用的固定资产未全额取得发票的,如果在汇算清缴结束前仍未全额取得发票,其暂按合同规定的金额计入固定资产计税基础并计提的折旧额无需进行纳税调整,允许在税前扣除。

三、因对方失联、破产、注销等无法取得发票

1、会计处理:确认坏账。

2、税务处理:凭以下资料,证实支出真实性后,其支出允许税前扣除:

1.无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

2.相关业务活动的合同或者协议;

3.采用非现金方式支付的付款凭证;

4.货物运输的证明资料;

5.货物入库、出库内部凭证;

6.企业会计核算记录以及其他资料。

02

已经取得发票

但已经跨年了怎么办?

实务中最常见的就是员工的报销款。

比如出差人员的差旅费、住宿费等,发票开具时间为2022年,但经办人员2023年才来报销,这时应该怎么处理呢?

一、会计处理

通过“以前年度损益调整”科目进行核算。

拿到发票时:

借:以前年度损益调整

贷:其他应付款

支付报销款时:

借:其他应付款

贷:银行存款

结转时:

借:利润分配-未分配利润

贷:以前年度损益调整

二、税务处理

发生的相关费用,在进行2022年的汇算清缴时(即2023年5月31日前)进行补扣除。

注意啦!!!

根据《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》第十七条的规定:企业以前年度应当取得而未取得发票、其他外部凭证,且相应支出在该年度没有税前扣除的,在以后年度取得符合规定的发票、其他外部凭证或者按照本办法第十四条的规定提供可以证实其支出真实性的相关资料,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过五年。

豫公网安备 41030502000745号

豫公网安备 41030502000745号